云南配资公司 受益于新产品业绩增量 乐鑫科技2023年营收净利“双升” 销售净利率波动走低

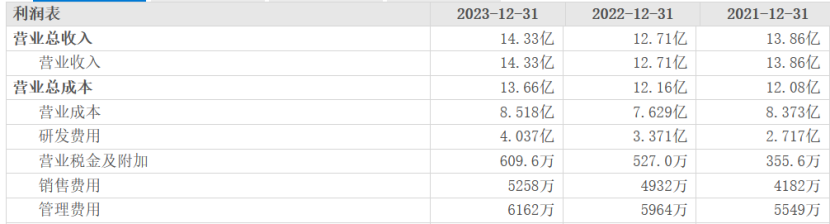

《科创板日报》3月23日讯(记者吴旭光)3月22日晚间,物联网Wi-Fi MCU供应商乐鑫科技发布了2023年年报。报告期内,乐鑫科技实现营收14.33亿元,同比增长12.74%;实现归母净利润和扣非后净利润为1.36亿元和1.09亿元,分别同比增长39.95%和63.55%。

对于业绩增长,乐鑫科技表示,增长主要来自于公司不断拓展新客户、新业务带来的增量。

“近年来,公司不断拓展产品矩阵,次新类的高性价比产品线ESP32-C3和高性能产品线ESP32-S3在本年度顺利进入增长阶段。扩充的产品矩阵能够满足客户应用需求,实现了整体营收增长。”公司表示。

从产品结构上看,乐鑫科技2023年度主营业务中,模组收入8.71亿元,同比增长1.97%,占营业收入的60.78%;芯片收入5.47亿元,同比增长34.84%,占营业收入的39.22%。

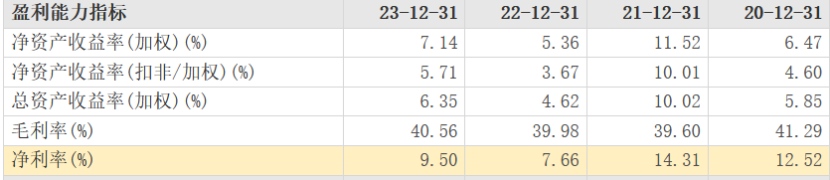

从毛利水平来看,2023年公司综合毛利率为40.56 %,同比增加0.58个百分点。其中,模组毛利率为36.44%,增加0.1个百分点;芯片毛利率为46.85%,同比减少0.43个百分点。

对芯片产品毛利率下滑,公司表示,通常采购量越大越有价格优惠,本期内大客户采购较多,结构性影响导致芯片毛利率下降。另外叠加汇率影响,芯片客户采用人民币定价为主,成本则以美元为主,美元升值使得芯片毛利率也有所承压。

此外,乐鑫科技销售净利率近三年呈现震荡下行趋势,2021年至2023年,公司净利率分别为14.31%、7.66%和9.50%。

在业内分析人士看来,乐鑫科技的芯片产品主要聚焦于物联网领域,当前物联网芯片市场竞争激烈,参与者包括瑞昱、联发科、高通、NXP、英飞凌等行业巨头。乐鑫科技需要加大在费用支出、投入研发、人力成本等方面投入,进行产品的迭代升级,一旦其未能契合市场需求率先推出新产品,或新产品未能如期实现大量出货,很可能导致净利率进一步下降,蚕食公司盈利空间。

《科创板日报》记者注意到,公司销售费用、管理费用以及研发费用均创近三年来新高。具体来看,公司销售费用为5258.36万元,同比增加6.61%;公司管理费用为6161.83万元,同比增加3.32%;主要是职工薪酬和广告及业务宣传费增加以及职工薪酬增加所致;公司研发费用为4.04亿元,较2022年增长19.75%,主要是职工薪酬、股份支付及直接投入增加所致。

值得注意的是,乐鑫科技还发布了2023年度利润分配及公积金转增股本方案的公告,公司拟向全体股东每10股派发现金红利10元(含税)。截至董事会决议日,公司总股本为8078.97万股,扣除回购专用证券账户中股份数 252.85万股后的剩余股份总数为7826.12万股,以此计算合计拟派发现金红利7826.12万元(含税)。本次现金分红金额占2023年净利润的57.46%。

与此同时,乐鑫科技拟以资本公积向全体股东每10股转增4股,合计转增3130.45万股,转增后公司总股本增加至1.12亿股。

乐鑫科技认为,本次利润分配及资本公积转增股本的方案结合了公司盈利情况、未来的资金需求、股东合理回报等因素,不会对公司经营现金流产生重大影响,不会对公司正常经营等产生不利影响。

经济学家宋清辉对《科创板日报》记者表示,高送转一般表明了公司盈利能力强或者成长空间大云南配资公司,一些流通盘较小的个股更有意愿借助高送转提升流动性。但也需理性看待,不排除有部分公司股东借此推高股价后减持,投资者谨防追高被套。